שנתיים וחצי אחרי אישור הסדר החוב של דלק נדל"ן, יצחק תשובה חוזר לגייס חוב מהציבור באמצעות קבוצת דלק (43410 ,+0.56%) שבשליטתו. היום פרסמה הקבוצה, בניהולו של אסי ברטפלד, מצגת שנוגעת ל"בחינת אפשרות לביצוע הנפקת אגרות חוב לציבור", בסכום של עד 400 מיליון שקל.

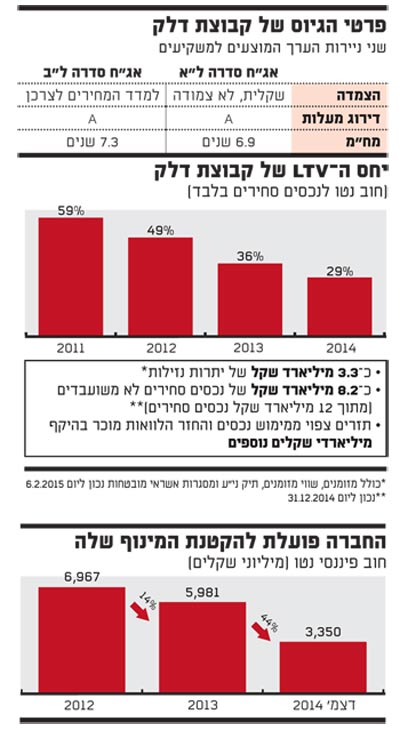

האג"ח שמבקשת דלק להנפיק אינן מובטחות בבטוחות, למעט שיעבוד שלילי. סדרה ל"א היא שקלית ובעלת מח"מ של 6.9 שנים, וסדרה ל"ב היא צמודת מדד ובעלת מח"מ של 7.3 שנים. בשתי הסדרות פירעון הקרן ייעשה בתשלומים חלקיים בשנים 2020-2025. האג"ח זכו לדירוג A מחברת הדירוג מעלות S&P, שם ציינו שכספי ההנפקה מיועדים למחזור חוב.

בסביבת קבוצת דלק מסבירים כי ההנפקה נובעת מרצון לגוון את מקורות הגיוס של הקבוצה וליהנות מסביבת הריבית הנמוכה ששוררת בשוק בימים אלה. ואכן, לאחרונה ציין המנכ"ל ברטפלד ש"קבוצת דלק אינה צמאה למזומנים, על רקע שורת מימושים שביצעה מתחילת 2013, שהכניסה לקופתה כ-6.5 מיליארד שקל".

היקף החוב הקיים של קבוצת דלק למחזיקי האג"ח עומד כיום על 7.5 מיליארד שקל (6.1 מיליארד שקל קרן ו-1.4 מיליארד שקל תשלומי ריבית עתידיים) כשהאג"ח נסחרות בתשואה של עד 2.3% הצמודים למדד. למרות שהקבוצה נמנעה מגיוסי חוב בשנים האחרונות - סביר להניח שגם בשל החשש מתגובת השוק - בשנה שעברה השלימו שתי שותפויות הגז שבשליטתה, דלק קידוחים ואבנר, גיוס חוב בינלאומי מוצלח של כ-2 מיליארד דולר (לו נרשמו ביקושי יתר אדירים של כ-13.5 מיליארד דולר).

במצגת שפרסמה היום מדיגישה קבוצת דלק את הירידה במינוף החברה, כאסטרטגיה, כשהחוב הפיננסי נטו הצטמק בחצי, מכ-7 מיליארד שקל בסוף 2012 לכ-3.35 מיליארד שקל בסוף 2014 (ראו תרשים), לצד ירידה ביחס החוב נטו לנכסים סחירים. זאת, בין היתר על רקע שרשרת מימושים שביצעה החברה בתחומים שאינם נמנים על ליבת פעילותה - תחום הגז והאנרגיה. עוד מדגישים שם כי לחברה קווי אשראי מובטחים ולא מנוצלים בהיקף של כ-1.3 מיליארד שקל.

שרשרת המימושים של דלק כוללת עסקה למכירת 34% מהחזקותיה בחברת הביטוח האמריקאית ריפבליק תמורת כ-280 מיליון שקל (לפי שווי חברה של 220 מיליון דולר) שהושלמה בסוף אוקטובר, לאחר שזמן קצר קודם לכן מכרה דלק ברווח את כל החזקותיה ברשת תחנות התדלוק וחנויות הנוחות הבריטית רודשף (Roadchef), תמורת כ-915 מיליון שקל.

בסוף יוני אשתקד השלימה הקבוצה את מכירת דלק אירופה לקרן TDR, בתמורה לכ-1.7 מיליארד שקל, לאחר שמכרה במאי את מרבית החזקותיה בחברת הזיקוק דלק US, בכמיליארד שקל (ונותרה עם 7.5% מהמניות). בין לבין מכרה דלק ברווח גם את החזקותיה בחברת הנוסטרו ברק קפיטל לשותפה אייל בקשי, ששילם לה כ-234 מיליון שקל.

בימים אלה מקדמת הקבוצה את מכירת מניות השליטה בקבוצת הביטוח והפיננסים שבשליטתה, הפניקס, לפי שווי חברה של כ-3.7 מיליארד שקל.

במקביל לשינוי האסטרטגי במיקוד העסקי של הקבוצה היא קידמה עד לאחרונה הנפקה של מניותיה בבורסה בלונדון. אך מהלך זה ירד מעל סדר היום לפי שעה, בעקבות ההתערבות הרגולטורית המעמידה בסימן שאלה את מבנה ההחזקות בתגליות הגז בהן שותפה הקבוצה. כזכור, בקבוצה ממתינים כעת להכרעה או לפשרה הנוגעת לדרישתו של הממונה על ההגבלים העסקיים, פרופ' דיוויד גילה, כי קבוצת דלק ונובל אנרג'י האמריקאית יוותרו על אחת משתי תגליות הגז שבשליטתן - "לוויתן" ו"תמר".

לפחות כרגע, על פי המצגת של דלק, שמגדירה את עצמה כ"חברת האנרגיה הגדולה והמובילה בישראל", התערבות הממונה על ההגבלים העסקיים אינה מובילה לשינוי מהותי בהחזקותיה בתחום האנרגיה. כך, במצגת מוצג פרויקט תמר, על ההסכמים למכירת גז וקונדנסט מהפרויקט, לצד פרויקט לוויתן (שמוגדר על ידי החברה כ"תגלית המשנה כללי משחק"), על ההסכמים המתגבשים לייצוא גז ממנו.

כיום נסחרת קבוצת דלק לפי שווי של כ-11.3 מיליארד שקל, לאחר שאיבדה מאז מאי 2014 כ-35% מערכה. חלק ניכר מהירידה נרשם מאז החלטתו המפתיעה של הממונה גילה לפרק את מונופול הגז הטבעי, שניתנה בשלהי דצמבר האחרון.

65% תספורת על חוב של 2.1 מיליארד ש'

בסוף ספטמבר 2012, לאחר יותר משנה של דיונים והליכים, אושר הסדר החוב בחברת דלק נדל"ן, שבעבר הייתה חלק מקבוצת דלק ובהמשך פוצלה ממנה בדרך של חלוקת דיבידנד בעין ועברה להחזקתם של בעלי המניות בקבוצה (בראשות בעל השליטה, יצחק תשובה). מדובר היה באחד מהסדרי החוב הגדולים בתולדות שוק ההון המקומי, ובמסגרתו ויתרו נושי האג"ח של כ-65% מחוב של 2.15 מיליארד שקל, כלומר ספגו תספורת של כ-1.4 מיליארד שקל.

דלק נדל"ן, בניהולו של איליק רוז'נסקי, נקלעה למשבר קשה בסוף 2008, בעקבות משבר האשראי העולמי שגרם לירידה חדה בשווי נכסי החברה. עם זאת, בשנים שלאחר חתימת הסדר החוב, שבה החברה ליהנות מהצלחות. כך, לפני כשנה ביצעה החברה אקזיט מרשים, כשמכרה את פרויקט בקינגהאם (Buckingham Gate) בלונדון לקרן זרה, תמורת כ-930 מיליון שקל וברווח של 400-450 מיליון שקל - שרובו שימש, ככל הידוע, לפירעון חובות לבנקים בחו"ל ובישראל. בידי החברה, שנמצאת בבעלותו המלאה של תשובה, נותרו מספר נכסים ובהם פרויקטים למגורים בישראל.

בדצמבר 2011, בעיצומו של המו"מ על הסדר החוב בדלק נדל"ן, פנינו ב"גלובס" לגופים המוסדיים בשאלה האם הסדר החוב בדלק נדל"ן ישפיע על נכונותם להשתתף בהנפקות אחרות של חברות של תשובה. אז הם ענו כי "התנהלות החברה ובעל השליטה בה בהסדר חוב מהווה חלק ממכלול השיקולים בהחלטות השקעה עתידיות". חלק מהנשאלים הדגישו כי "אם ההסדר בדלק נדל"ן לא יהיה לרוחנו, לא נשתתף בהנפקות קבוצת דלק".

חיזוק לעמדה זו ניתן בדוח הוועדה לבחינת הסדרי חוב בישראל, ועדת אנדורן, שהמלצותיה הסופיות פורסמו בנובמבר האחרון. בדוח הומלץ, בין היתר, על "חובת גילוי על התנהלות בעבר של בעל שליטה בחברה בקשיים פיננסיים (בשבע השנים שקדמו למועד לקיחת האשראי, ר' ש')". זאת, משום ש"פרטים על התנהלות בעבר של בעל שליטה במצבים בהם חברה שבשליטתו נקלעה לקשיים פיננסיים, עשויים לספק מידע משמעותי ורב ערך... בשקילת שיקולי השקעה ובהערכת הסיכון הפוטנציאלי לחברה".

אבל מאז הסדר החוב בדלק נדל"ן זרמו הרבה מים בירקון. קבוצת דלק התעצמה והפכה לענקית אנרגיה, לא רק בסטנדרטים מקומיים. בהקשר זה, ניתן לציין כי מוסדיים בכירים שנשאלים באופן כללי על הסוגיה, נוהגים להסביר כי לשיטתם "כל מקרה ייבחן לגופו. גם ויתור על הנפקה טובה של חברה חזקה בגלל שלבעל השליטה הייתה בעיה בעבר עשוי להיות טעות. טובת העמיתים עשויה להיות השקעה באג"ח טובות שנותנות תשואה ראויה, ולא לוותר על ההשקעה בגלל עיקרון".

פרטי הגיוס של קבוצת דלק