השאלה לאן הולכת הריבית בארה"ב הפכה משקיעים מסוימים לעצבניים במיוחד: משקיעי האג"ח הממשלתיות של ארה"ב. בשבוע שעבר פרסמו שניים מהבנקים הגדולים בעולם, מורגן סטנלי וג'יי.פי מורגן המלצת השקעה רותחת: זה הזמן לקנות איגרות חוב של ממשלת ארה"ב לטווח של 5 שנים. "זו הצניחה שחיכינו לה כדי לקנות", הסביר האנליסט מתיו הורנבך, ראש מחלקת אסטרטגיית מאקרו עולמית במורגן סטנלי את ההחלטה. הוא התייחס לירידה במחירי האג"ח הללו, שהובילה לעלייה בתשואה לפדיון לרמה של כ־4.1% (אם כי מאז התשואה ירדה מעט אל מתחת ל־4%).

● "לא מאמין שזה יקרה במרץ": החדשות הרעות של יו"ר הפד פאוול לשווקים

● המדינה לא תשיב 100 מיליון שקל תמלוגים שגבתה משותפויות הגז

● פרשנות | השיטה של קרנות ההשקעה הפרטיות לנפח את בועת הנדל"ן

אבל האם מה שמתאים למורגן סטנלי וג'יי.פי מורגן מתאים גם למשקיע הישראלי? כיצד נחשפים לאג"ח של ממשלת ארה"ב, האם הן משתלמות יותר מהמקבילות הישראליות? ואיך שער הדולר שקל יכול לשנות את התמונה?

"גם 2024 תהיה השנה של האג"ח"

ראשית נסביר מה הביא את הבנקים הגדולים להמליץ דווקא עכשיו על האג"ח של ממשלת ארה"ב לטווח של 5 שנים. הורנבך העריך כי בקרוב התשואות ירדו בחדות, ומחירי האג"ח יעלו "בשל תמיכה תקציבית מופחתת, וסביבה מצננת (כלומר הריבית הגבוהה), קיימים סיכונים פוטנציאליים לתוצאות שליליות בנתוני הפעילות הכלכלית של ארה"ב, במיוחד בחודש פברואר, מה שמסמן שקיימת הזדמנות קנייה". מסורתית, מומלץ להשקיע באיגרות חוב ממשלתיות לקראת מעבר להורדות ריבית במשק. כשהריבית במשק יורדת, יורדות איתה גם התשואות למשקיעים. ולכן המומחים ממליצים לנעול את התשואות של תקופת הריבית הגבוהה לאורך זמן.

עם זאת, לא כולם תמימי דעים לגבי עתידה את הריבית על הדולר, שעומדת על 5.25%־5.5%. יונתן כץ, האסטרטג הראשי בבית ההשקעות לידר שוקי הון, סבור בניגוד לבנקים האמריקאים שהתשואות הנוכחיות שמגלם האפיק הסולידי בארה"ב כבר נדיבות למדי. "מה שראינו בשבוע החולף בשוק האג"ח האמריקני, זה שהוא מתמחר הורדת ריבית מהירה מאוד, ואולי מהירה מדי, של ריבית הבנק הפדרלי", אומר יונתן כץ, האסטרטג הראשי בבית ההשקעות לידר שוקי הון. "השוק מתמחר היום בין 5 ל־6 הורדות, בשנה הקרובה (בזמן שהפד מדבר על 3 הורדות, ח"ש)".

ג'רום פאוול, יו''ר הפרדל ריזרב. עתיד הריבית יקבע לאן הולך שוק האג''ח / צילום: ap, Andrew Harnik

הסיבה שהריבית לא תרד כל כך מהר לדעת כץ היא עוצמת הכלכלה האמריקנית."המשק שם מאוד חזק", הוא אומר. "ביום שישי האחרון גילינו שהתוצר האמריקאי צמח בקצב מהיר מהצפוי (עלה בקצב של 3.3% ברבעון הרביעי - גבוה משמעותית מהצפי של 1.7%, ח"ש). גם שוק העבודה מגלה עוצמה, ונתוני הצרכן בהתאם".

רינת אשכנזי, הכלכלנית הראשית בהפניקס בית השקעות, אומרת כי שוק האג"ח כולו בארה"ב - גם הממשלתי וגם הקונצרני - רותח. היא סבורה ש־2024 תהיה עוד "שנת אג"ח", כדבריה. שנה שבה אטרקטיבי להשקיע באפיק הסולידי. "אי אפשר להבטיח שהתשואות לא יעלו", היא מבהירה, "אבל בפרספקטיבה היסטורית זו הזדמנות. תשואות האג"ח של ממשלת ארה"ב (לטווח הבינוני והארוך) אטרקטיביות. הריביות לא יישארו כך (5.25%־5.5%) לאורך זמן. בטווח הארוך הן תרדנה ל־3%־3.3% אחוז. למשקיעים לפרקי זמן ארוכים - זה מעניין".

איך ניתן להיחשף לאג"ח אמריקאיות?

אז מה יכול לעשות הישראלי הממוצע שרוצה להיחשף לאג"ח של ממשלת ארה"ב? אלרן מורגנשטרן, אנליסט אג"ח חו"ל באגף הייעוץ בהשקעות בבנק לאומי, אומר כי על ההשקעה הזו ניתן לקבל "תשואה שנתית של 5% (בקרנות סל שמשקיעות את הקופון מחדש, ולא מחלקות אותו למשקיעים). באג"ח קונצרניות (של חברות) בארה"ב אפשר לקבל תשואה חד־ספרתית גבוהה יותר".

הוא מסביר כי ניתן להשקיע באג"ח האמריקאיות באמצעות שוק הקרנות הסל. "זה מעניק פיזור רחב. הסחירות והשקיפות שם פשוטות יותר למעקב מאשר באג"ח בודדות". למשקיע הישראלי יש אפשרות לקנות קרנות סל כאלה דרך הבורסה בתל אביב. ישנן קרנות סל מחקות שעוקבות אחרי מדדים של אג"ח קונצרניות של 30 החברות הגדולות בארה"ב, או אגרות חוב של 30 החברות הגדולות במדד S&P 500, לצד קרנות שעוקבות אחרי מדדי אג"ח ממשלת ארה"ב לפרקי זמן שונים, כמו שנה עד 3 שנים.

אל תשכחו את שער הדולר־שקל

חלק מקרנות הסל נסחרות בדולרים, ואחרות מנטרלות את החשיפה למט"ח. תנודות המטבע הן בין השיקולים המרכזיים בבחינת האטרקטיביות של האג"ח האמריקאיות. מכשיר ההשקעה הסולידי נע ביחס ישיר לדולר וזה נסחר בעצבנות בשנה האחרונה מול השקל הישראלי, וביתר שאת מתחילת המלחמה. בסוף אוקטובר הגיע המטבע האמריקאי לשיא של יותר מעשור מול השקל ונסחר ברמה של 4.08 שקלים. אבל מאז הוא נפל ב־11%. מי שקנה אג"ח של האוצר האמריקאי בשיאו של הדולר, יהיה מופסד היום על השקעתו למעשה, גם אם יחכה שנה שלמה. עם זאת, בטווח ארוך יותר השפעת המטבע מתמתנת.

רינת אשכנזי מהפניקס מסבירה כי ניתן לרכוש קרנות סל שמנטרלות את השפעת המטבע, אבל למי שקונה את מוצר ההשקעה במונחי מטבע מקומי, צריך לזכור את התנודתיות שלו. "אף אחד לא יודע לחזות את שער החליפין. הכל תלוי כאן במצב הפנימי כאן בישראל. משקיעים צריכים לקחת בחשבון ששער המטבע עלול לנוע".

מנהלי ההשקעות ממליצים להחזיק חלק מהתיק בחשיפה למטבע זר, כגורם שמייצב את תיק ההשקעות. מורגנשטרן אומר כי בלאומי "צופים אפשרות להמשך תנודתיות גבוהה במחירי הנכסים בשוק המקומי, לכן יש חשיבות רבה בעת הזו לנושא החשיפה המטבעית. חשיפה זו, מהווה נדבך חשוב בניהול הסיכונים, שכן היא משמשת גורם ממתן תנודה לתיק, לנוכח המתאם השלילי המתקיים בין הדולר לנכסי סיכון". כלומר, אם הבורסה בתל אביב בדרך לראלי, הדולר צפוי להיחלש מול השקל. "ועדיין", אומר מורגנשטרן, "יש לא מעט גורמים העשויים להביא לפיחות מחודש בשקל, ובראשם המשך האי־ודאות בישראל".

מה שיעור החשיפה המומלץ? "אנו ממלילצים על חשיפה של בין 20% ל־30% בתיק ברמת סיכון בינונית. לנוכח העלייה ברמת הסיכון המקומי בטווח הקצר־בינוני, חשוב להקפיד שיהיה בתיק ההשקעות חשיפה משמעותית למט"ח, אותה ניתן להשיג גם ע"י אי־גידור של חלק או כלל החשיפות באפיקי חו"ל - מניות, אג"ח וכו'".

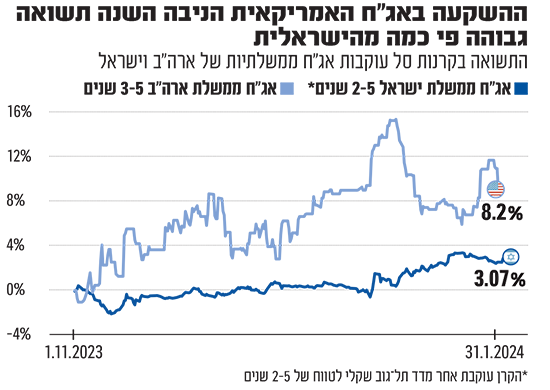

אבל האם האג"ח של ממשלת ארה"ב עדיפות על המקבילות שלהן תוצרת הארץ? למעשה, לכל אחד ממכשירי ההשקעה הסולידיים הללו יש את היתרונות והחסרונות שלו. משקיע ישראלי שישקיע באג"ח כחול לבן יהנה מראש שקט בכל הנוגע לתנודות המט"ח ולשער הדולר שקל. מנגד, אם הדולר יתחזק, הוא עלול להפסיד תשואה משמעותית. בדקנו לשם ההמחשה שתי קרנות סל - האחת עוקבת אחר אג"ח ממשלת ארה"ב ל־3־5 שנים, של קסם, והשנייה של הראל עוקבת אחד מדד תל־גוב של אג"ח ממשלתיות ל־2-5 שנים. התשואה של האג"ח האמריקאית השנה הגיעה לכ־8%, בעוד המקבילה הישראלית הגיעה לכ־3%. המשמעות עבור מי ששם למשל 100 אלף שקל למשל, תהיה פער של אלפי שקלים - רווח ברוטו (לפני ניכויי מס) של 7,980 שקלים בהשקעה האמריקאית, לעומת 3,070 בהשקעה הישראלית.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.