בשנים האחרונות ראינו לא פעם את המשקיעים בכל העולם נוהרים לאג"ח מדינה. בעשור החולף, נראה כי זה קרה לפחות פעם בשנה - כשהשמיים התקדרו, כשהתעורר משבר או חשש באזור מרכזי בעולם, כשהנפט זינק, כשהתעוררו חששות מצעדי מדיניות מפתיעים, או אז חזרו המשקיעים לאג"ח הממשלתיות. לרוב הם נהרו לאג"ח ממשלתיות אמריקאיות וגרמניות, אך ראינו זאת היטב גם בשוק הישראלי.

השנה נראה שמשהו השתנה. בשווקים מפנימים שהריבית בארה"ב התחילה לעלות והתהליך הזה לא צפוי להיעצר בקרוב, למרות שבאירופה עליית ריבית כנראה לא תתרחש בשנה הקרובה וביפן זה אפילו יותר רחוק. אחרי שהריבית בארה"ב כבר עלתה בחודש מארס, השווקים מתמחרים כעת סיכוי גבוה לעלייה נוספת ביוני ובספטמבר וסיכוי נמוך יותר לעליית רביעית השנה בדצמבר.

מה קרה בקטגוריות בולטות

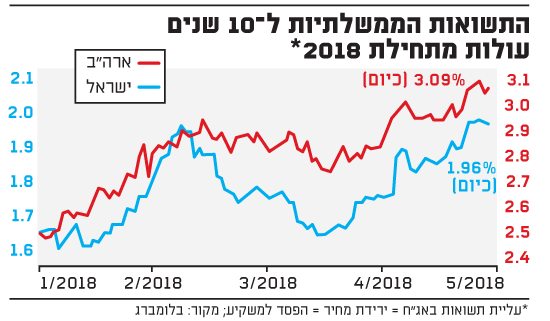

בעשור שחלף מאז המשבר הפיננסי של 2007 לא ציפה השוק מספר גבוה כזה של עליות ריבית בארה"ב כאשר הריבית כבר התחילה לעלות. זו הסיבה המרכזית לעליית התשואות הארוכות שאנו רואים ביתר שאת בשבועות האחרונים. בסוף השבוע האחרון עלו התשואות ל-10 שנים לרמה הגבוהה ביותר זה שבע שנים וחצו את הרף הפסיכולוגי של 3.1%, על רקע הערכות כי נתוני מאקרו חזקים של הכלכלה יסללו את הדרך לעליית ריבית רביעית וקצב עלייה מהיר מהצפוי גם בהמשך הדרך. רק בתחילת אפריל היתה התשואה 2.74% ובתחילת 2018 היא עמדה על 2.41%. במלים אחרות, מי שהשקיע באג"ח ממשלתיות אמריקאיות ארוכות לפני חודש וחצי, בתחילת אפריל כבר מופסד על השקעתו בכ-2.5% ומי שהשקיע בתחילת ינואר כבר הפסיד כמעט 5%.

למרות שלא צפוי תהליך דומה באירופה, ביפן ובשוק המקומי, גם בשווקים האלה התשואות הממשלתיות הארוכות עלו בשבועות האחרונים, אם כי בשיעורים מתונים בהרבה. בגרמניה, שבה הבנק המרכזי האירופי עדיין ממשיך בתוכנית ההרחבה, עלו התשואות מ0.47% ל-0.58%. ביפן, שבה איש עוד לא מדבר על קץ ההרחבה הכמותית, התשואות רשמו עלייה קלה מאוד. בישראל עלתה התשואה ל-10 שנים לכ-1.95%, לעומת 1.63% בתחילת אפריל.

בארץ עוד לא מוכרים

על רקע עליית התשואות הממשלתית בארה"ב, אין פלא שכאשר בוחנים את הגיוסים והפדיונות לקרנות נאמנות אמריקאיות על אג"ח ממשלתיות, רואים לאחרונה פדיונות. לפי נתונים של ICI, העוקבת אחר תעשיית קרנות הנאמנות האמריקאית, מתחילת אפריל ועד אמצע מאי פדו משקיעים קרנות נאמנות אמריקאיות המשקיעות באג"ח מדינה כ-190 מיליון דולר, בעוד שקרנות המשקיעות באג"ח קונצרניות ובמניות מחוץ לארה"ב הם דווקא רכשו בסכומים של בין מאות מיליוני דולר למיליארדי דולרים.

השוק הישראלי דווקא מפתיע בחזית הזו. בעוד שרוב קטגוריות ההשקעה בקרנות הנאמנות רושמות פדיונות, ובמקרים רבים פדיונות גדולים, קטגוריית אג"ח מדינה היא מהבודדות שמגייסות מתחילת 2018, אם כי בשבועות האחרונים מגמה זו נבלמה. לפי נתוני רשות ניירות ערך, מתחילת 2018 גייסו קרנות אג"ח מדינה כללי (ללא מניות וגם כאלה הכוללות מרכיב מנייתי) כ-2 מיליארד שקל (כולל שינוי שווי), נכון לאמצע מאי. לשם השוואה, הקטגוריה הגדולה ביותר של אג"ח כללי, הכוללת קרנות כמו תיקי השקעות ללא מניות וכן קרנות 90/10, 80/20 וכו', פדתה כ-2 מיליארד שקל.

לפחות נכון לרגע זה, נראה כי המשקיעים לא השיגו את מטרתם וכמעט כל מי שקנה קרנות אג"ח מדינה בישראל השנה מופסד. התשואה החציונית הממוצעת של קרנות אג"ח מדינה (בקטגוריית אג"ח מדינה כללי) מתחילת השנה היתה מינוס 0.42%, נכון לאמצע מאי. מבין 124 קרנות בקטגוריה, רק 9 מהן בתשואה חיובית מתחילת השנה, כמחצית מהן הוקמו בסוף 2017 (כלומר סך הנכסים שלהן הוא קטן מאוד) ולרובן חשיפה למניות (10%-30%). רוב ההפסדים היו בחודש האחרון, כאשר התשואה החציונית הממוצעת ב-30 הימים האחרונים עומדת על מינוס 0.35%.

כבר לא אפיק יציב

איך אפשר להסביר את העובדה שלמרות עליית התשואות, המשקיע הישראלי ממשיך לקנות אג"ח מדינה? ההסבר המרכזי הוא החשש מעליית התנודתיות בתיקי ההשקעות לאחרונה. הוולטיליות בתיקי המניות, התזזיתיות בשווקים והחששות מאירועים גיאו-פוליטיים (צפון קוריאה, איראן וההתפתחויות במזרח התיכון, המהומות בעזה וההתפתחויות בסוריה) גורמות למשקיעים רבים לחפש נכסים יציבים יותר ובשנים האחרונות הם התרגלו למצוא את זה באג"ח מדינה, למרות התשואות הנמוכות שלו.

זה מה שחשבו רוב המשקיעים שימצאו גם הפעם באפיק הזה ואפילו בתוספת בונוס נאה - התשואות כיום כבר גבוהות יותר מאשר בשנים באחרונות, בעוד שהריבית אצלנו לא התחילה לעלות וגם כשתתחיל זה כנראה יהיה בקצב איטי.

משקיעים רבים מגלים כיום כי תיק ההשקעות שלהם רחוק יותר מאזורי הנוחות שלהם, בעיקר בגלל ביצועי השווקים בשנים האחרונות. בהיעדר תשואה באג"ח מדינה, רבים הגדילו את הרכיב המנייתי שלהם ואת רכיבי האג"ח הקונצרניות בדירוגים נמוכים ובמח"מ בינוני וארוך במטרה לשדרג את התיקים ואת פוטנציאל התשואה שלהם. עליית התנודתיות בשווקים גורמת להם לבחון מחדש את התיק ולהקטין רמות סיכון. לפיכך, הם נוקטים בשיטות שעבדו בעבר ברוב המקרים - הגדלת אג"ח מדינה על חשבון האפיקים האלה.

מה עם מח"מ קצר?

מה עושים כשאג"ח מדינה לא מספק את הסחורה? לכאורה, עליית התשואות יכולה להיעצר בכל רגע. אך כפי שרבים לא צפו שהיא תהיה כה מהירה, קשה לצפות מתי היא תיעצר.

מה ניתן לעשות לפי שעה כדי להקטין תנודתיות בתיקי ההשקעות? צעד אחד הוא להוריד דרמטית רמות סיכון ולעבור למוצרים סולידיים כמו קרנות כספיות (שקליות). הבעיה בגישה הזו היא שבעוד שהתשואות הארוכות עלו, התשואות הקצרות נשארו נמוכות - כך שהאפיק הזה מגלם עדיין תשואה אפסית, למרות שהמשקיעים הפסימיים עשויים להתנחם בכך שמדובר בתשואה אפסית חיובית ולא שלילית כפי שחוו בחודש האחרון באג"ח מדינה.

צעד אחר הוא הגדלה של חשיפה למוצרי אג"ח עם מח"מ קצר, שכוללים לדוגמה אג"ח קונצרניות בדירוג גבוה. בניגוד לאג"ח ממשלתיות שירדו, תיק לדוגמה המורכב מאג"ח קונצרניות בדירוג גבוה (שקלי וצמוד) ובמח"מ של עד שנתיים, הניב השנה תשואה חיובית של כ-0.15%.

ניתן למצוא עוד חלופות, אך השורה התחתונה היא שכדי להקטין את התנודתיות בתיק, אג"ח מדינה אינן הפתרון היחיד. במיוחד בתקופה זו, עשויים להיות פתרונות חלופיים נוספים אשר בצד הקטנת התנודתיות התשואה שלהם, לפחות בטווח הקצר, עשויים לתרום לתשואת התיק.

התשואות הממשלתיות

הכותב הוא מנהל הפרויקטים ופיתוח עסקי בהראל פיננסים. הכותב ו/או חברות בקבוצת הראל ו/או בעלי עניין בהן ו/או בעלי השליטה בקבוצה, עשויים להחזיק ו/או לסחור, בעבור עצמם ו/או בעבור אחרים, בניירות הערך והנכסים הפיננסים המצוינים בכתבה זו. אין לראות בכתבה משום שיווק השקעות או תחליף לשיווק השקעות המתחשב בצרכיו האישיים והמיוחדים של כל משקיע

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.