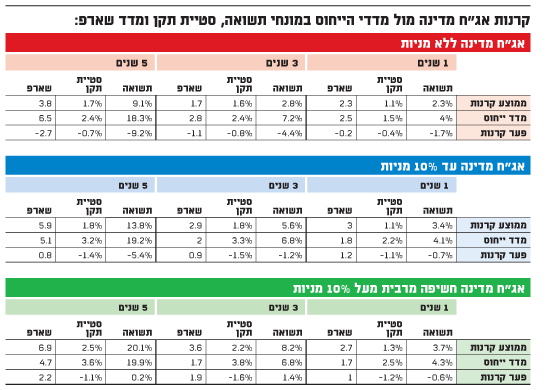

בהמשך לשתי בדיקות קודמות שעשינו לגבי הישגי קרנות אג"ח מדינה, ושפורסמו במדור זה באוגוסט 2016 ובמאי 2017, אנחנו בוחנים שוב את ביצועיהן בשלושה פרקי זמן: 5 שנים אחרונות, 3 שנים אחרונות, ושנה אחרונה, כולן מסתיימות בדצמבר 2017.

בקבוצה גדולה זו יש 3 קבוצות משנה מרכזיות: קרנות ללא מניות, קרנות עם מניות בשיעור של עד 10% וקרנות עם מניות בשיעור של יותר מ-10%.

הבחינה נעשתה מול מדדי ייחוס רלוונטיים. בקבוצה של קרנות שאינן משקיעות במניות, הבנצ'מרק מורכב מ-85% מדד אג"ח ממשלתיות ו-15% מדד אג"ח קונצרניות; בקבוצה עם עד 10% מניות, הבנצ'מרק מורכב מ-80% מדד אג"ח ממשלתיות, 10% מדד אג"ח קונצרניות ו-10% מדד ת"א 125; ובקבוצה השלישית שבה יש יותר מ-10% מניות, המשקלות הן 75% מדד אג"ח ממשלתיות, 10% מדד אג"ח קונצרניות ו-15% מניות ת"א 125.

יודגש כי גם כאשר הקרן מתמחה באג"ח ממשלתיות, מותר לה להשקיע בשיעור מסוים באג"ח חברות. קרן שמוסיפה לשמה את המילה "מדינה" או "ממשלתי", מתחייבת להשקיע באג"ח ממשלתיות בשיעור של לפחות 75% מנכסיה, וקרן שלא כוללת את המלים הללו בשמה חייבת להשקיע לפחות 50% מנכסיה באג"ח ממשלתיות, וממילא חופשייה להשקיע את היתרה באג"ח קונצרניות.

קרנות אגח

אג"ח מדינה ללא מניות

בפרק הזמן של השנה החולפת (2017) פעלו 46 קרנות שהשיגו בממוצע תשואה של 2.3% לעומת 4% של מדד הייחוס, כאשר גם הקרן הטובה ביותר שהשיגה 3.9%, לא הדביקה את הבנצ'מרק. 3 קרנות השיגו תשואה נומינלית שלילית.

בפרק הזמן של 3 השנים האחרונות, 2015-2017, הפיגור מעמיק. מול מדד הייחוס שעלה ב-7.2%, התשואה הממוצעת של הקרנות הגיעה ל-2.8% בלבד, ורק קרן אחת השיגה יותר ממדד הייחוס, כש-2 השיגו תשואה שלילית.

המצב מחמיר בבדיקה של 5 שנים אחרונות (2013-2017), כאשר התשואה הממוצעת של הקרנות הייתה חצי מתשואת מדד הייחוס: 9.1% לעומת 18.3% בהתאמה, וגם הקרן שהשיגה את התשואה הגבוהה ביותר מבין 22 הקרנות שפעלו בתקופה זו: 15.4%, לא התקרבה למדד.

בכל 3 המדידות האלה, מה שפגע בתשואות של הקרנות היא העובדה שרובן בחרו במח"מ שהיה נמוך מזה של מדד הבנצ'מרק, כאשר בפועל מח"מ ארוך תרם לתשואה יותר מאשר מח"מ קצר או בינוני. בנוסף, דמי הניהול שגובות הקרנות גרעו, כמובן, מתשואותיהן, בה בשעה שמדד הבנצ'מרק הוא "סטרילי".

אג"ח מדינה עם עד 10% מניות

אמנם גם בקבוצה זו נרשם פיגור בתשואות הממוצעות של הקרנות מול מדד הבנצ'מרק, אבל כאן הפיגור קטן הרבה יותר, ככל הנראה, תודות לרכיב המנייתי שתרם לתשואת הקרנות מעבר לבנצ'מרק וקיזז חלק מהאפקט השלילי של המרכיב האג"חי. מכיוון שהפיגור כאן היה קטן יחסית, ותודות לעובדה שסטיית התקן של הקרנות הייתה נמוכה יותר (בממוצע, כמובן), הרי שבכל 3 התקופות, מדדי השארפ של קבוצת הקרנות הזו היו טובים מציון השארפ של מדדי הייחוס.

בנוסף, יותר קרנות הצליחו "להכות" את מדדי הבנצ'מרק.

בפרק הזמן של השנה האחרונה: 5 קרנות מתוך 27 השיגו יותר מ-4.1% (תשואת הבנצ'מרק); בפרק הזמן של 3 השנים האחרונות: 5 קרנות מתוך 20 היכו את הבנצ'מרק; ובתקופה של 5 שנים, כאן היה פיגור עמוק יותר ואף לא קרן אחת מתוך 9 שפעלו במהלך כל 5 השנים האחרונות הצליחה להכות את המדד.

אג"ח מדינה עם יותר מ-10% מניות

בקבוצה זו, התוצאות הן הכי טובות בכל 3 התקופות, הן במונחי תשואות אבסולוטיות, והן במונחים של תשואות יחסיות למדדי הבנצ'מרק. שוב, לפי כל הסימנים, היו אלה המניות שעשו את ההבדל. בקבוצה זו פעלו 10 קרנות בשנה האחרונה. הן פיגרו אחרי מדד הייחוס אך רק בגובה דמי הניהול, ו-2 מהן השיגו יותר מ-4.3% שהוא מדד הייחוס.

בפרק הזמן של 3 השנים האחרונות, הקרנות השיגו בממוצע יותר מאשר הבנצ'מרק: 8.2% מול 6.8%, ו-5 מתוך 7 הקרנות השיגו יותר מאשר הבנצ'מרק.

בפרק הזמן של 5 שנים, הפער היה קטן מאוד: 20.1% ממוצע הקרנות מול 19.9% שהשיג מדד הייחוס, אך זה מייצג רק 3 קרנות שפעלו בתקופה זו.

יתרון לאג"ח הארוכות

לסיכום, התשואות הממוצעות של הקרנות היו ב-7 מתוך 9 מדידות נמוכות מהתשואות של מדדי הייחוס.

ההסבר נעוץ בדמי הניהול שגובות הקרנות, כמו גם מן העובדה שהפוזיציה ההשקעתית שלהן באיגרות חוב הייתה במח"מ קצר יותר מאשר המח"מ של מדדי הייחוס, כאשר האג"ח הארוכות עשו תשואות טובות יותר מהאיגרות הקצרות-בינוניות בכל אחת מהתקופות שנבחנו כאן. זה גם מסביר מדוע סטיות התקן של הקרנות הייתה בכל המדידות, 9 במספר, קטנות יותר מסטיות התקן של מדדי הייחוס.

במונחי תוצאה של תשואה מול סיכון, או במלים אחרות - מדד שארפ, מדד השארפ של הקרנות היה בחלק מן המדידות נמוך ממדד השארפ של המדדים, וזה בולט מאוד בקרנות ללא מניות, שם הפיגור בתשואות היה מכריע, ושם סטיית התקן הנמוכה יותר לא סייעה לקרנות. לעומת זאת, בקרנות עם מניות: עד 10%, או יותר מ-10%, שם מדד שארפ של הקרנות היה גבוה משל מדדי הייחוס, וזה בלט מאוד בקרנות שהשקיעו יותר מ-10% במניות ב-3 שנים וב-5 שנים, שם גם התשואה של הקרנות הייתה גבוהה יותר מאשר מדדי הבנצ'מרק, וגם סטיות התקן היו נמוכות יותר, כך שמדד שארפ שלהן היה כמובן הרבה יותר גבוה.

קרנות הנאמנות המתמחות באיגרות חוב של המדינה נהנו לא מעט שנים, מאז סוף 2008, מהעליות שנרשמו באג"ח הממשלתיות. נכסיהן הגיעו לשיא בסוף שנת 2014-תחילת 2015 ליותר מ-52 מיליארד שקל. אבל, מאז נכסיהן ירדו באופן חד לרמה של כ-32 מיליארד שקל כיום, כשבדרך הן הגיעו לתחתית של כ-28 מיליארד שקל. הטריגר לירידה היה הזעזוע שפקד את שוק איגרות החוב של ממשלת ישראל במאי-יוני 2015. מאז נפדה סכום של כ-8.2 מיליארד שקל ב-2015, עוד כ-7.6 מיליארד ב-2016, עוד כ-4.2 מיליארד שקל בחצי הראשון של 2017, ורק אז הן החלו להתאושש ולגייס כ-2.7 מיליארד שקל עד לסוף השנה.

■ הכותבים הם בעלי בית ההשקעות מיטב דש ויו"ר מיטב דש קרנות נאמנות בע"מ, ואנליסט ונציג קשרי יועצים בקבוצת תכלית (מבית מיטב דש). אין לראות באמור הצעה או ייעוץ לרכישה ו/או מכירה ו/או החזקה של ניירות ערך, והוא אינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים של כל אדם

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.