זה נראה כמו עולם דמיוני, אבל רק בתחילת העשור הקודם הריבית שקיבלנו על הפיקדונות בבנקים הגיעה כמעט לרמה דו-ספרתית - תשואה שהיום ניתן להשיג בעיקר בשוק המניות. והיום? אם יציעו לנו ריבית של 0.1% לפיקדון לשנה, זה ייחשב אטרקטיבי. ריבית של 2-3% בשנה? זה כבר מיועד ללקוחות האמידים, או למי שמוכן להפקיד את הכסף שלו לזמן רב.

הריבית האפסית ששוררת בעולם ובישראל זה עשור הפכה את הפיקדונות לאפיק לא אטרקטיבי. בעצם בפועל אפיק זה רק שומר על ערך הכסף, ומניב תשואה זניחה בלבד.

יש לכך מספר השלכות: ראשית, יותר כספים יצאו לאורך השנים לשוק ההון לחפש תשואה. מנגד, בעבר הלקוחות שמכרו את החזקותיהם בשוק ההון היו מעבירים את הכסף לפיקדונות, אפילו לכאלו לטווח קצר, ואילו היום הם פשוט משאירים את הכסף בחשבון העו"ש. גם לקוחות שהצטבר להם סכום כסף נאה בחשבון העו"ש לא ממהרים להפקיד אותו בפיקדונות או להשקיע אותו, ופעמים רבות פשוט משאירים אותו בחשבון.

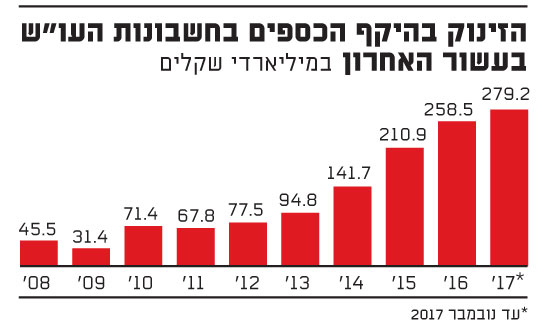

התוצאה היא שבעשור האחרון זינק היקף הכספים בחשבון העו"ש פי שש. לשם השוואה, סך נכסי הציבור עלה באותה התקופה ב-55% בלבד. מנתוני בנק ישראל עולה שנכון לנובמבר האחרון עמד היקף הכספים בחשבון העו"ש על כמעט 280 מיליארד שקל לעומת 45.5 מיליארד שקל בלבד בשנת 2008.

בשורה התחתונה, אם לפני עשור היקף הכספים בחשבון העו"ש היווה פחות מ-2.5% מנכסי הציבור, כיום הוא כבר מהווה כמעט 8% מהנכסים. 8% מנכסי הציבור לא צוברים שום תשואה.

הזינוק בהיקף הכספים

תמונת הראי היא הפיקדונות - היקף הפיקדונות לטווח קצר נמצא במגמת ירידה. אמנם במבט של עשור לאחור הוא צמח בכ-28%, אך מדובר בצמיחה נמוכה משמעותית לעומת סך צמיחת נכסי הציבור. כמו כן, למעט עלייה אחת חריגה בשנת 2016, מאז 2013 היקף הפיקדונות לטווח קצר נמצא בשחיקה מתמדת. אם בשנת 2013 עמד היקף הפיקדונות הללו על 418 מיליארד שקל, השנה הוא נמוך בכ-8% ועומד על 386 מיליארד שקל.

כאמור, רוב הבנקים לא משלמים ללקוחותיהם ריבית בגין יתרה בחשבון העו"ש, ולכן לכאורה הם אמורים להרוויח מהמצב הנוכחי, שבו יתרות העו"ש הולכות ותופחות, כאשר מולן יכול הבנק להעמיד ללקוחות אשראי שעליו הוא גובה תשלומי ריבית נאים, וזאת מבלי לשלם על צד המקורות (הכספים שבחשבון העו"ש).

אלא שבבנקים מבטלים את היתרון הזה, ומציינים כי ממילא גם בפיקדונות הריבית היא אפסית, ולכן הבנק לא מרוויח יותר מכספים הנמצאים בעו"ש לעומת פיקדונות. עוד הם אומרים, כי דרישות הנזילות של הבנקים בישראל מאוד גבוהות, ולכן אין משמעות לתוספת הנזילות שממנה הם נהנים בגין העלייה בכספים בעו"ש.

"המצב הזה שבו נערמים כספים רבים בחשבון העו"ש גרוע גם ללקוחות וגם לבנקים. זה המחיר של הריבית האפסית, ולא נראה שזה הולך להשתנות בזמן הקרוב", אומר גורם בכיר במערכת הבנקאית.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.