בנק ישראל ומשרד האוצר מקדמים את הכנסת ביטוח הפיקדונות לישראל. במהלך תקופת החגים הוקם צוות עבודה בראשות המפקחת על הבנקים, ד"ר חדוה בר, ומנכ"ל משרד האוצר, שי באב"ד, שאמור לפרסם את המתווה המומלץ בנושא. את הטיפול בנושא מטעם הפיקוח על הבנקים תוביל ריקי אליאס, סגנית המפקחת.

גורמים המקורבים לוועדה מציינים כי המטרה היא שעבודת הוועדה תהיה מרוכזת ושהיא תוכל לפרסם את מסקנותיה בתוך חצי שנה. יחד עם זאת, גורמים אחרים המקורבים לעניין, מציינים כי מדובר בנושא מאוד מורכב וכבד ולכן ספק אם תוך זמן קצר שכזה ניתן יהיה להגיע לתוצאות.

הרצון להאיץ את פעילות הוועדה נובע מכך שהחלת ביטוח פיקדונות אשראי הוא אחד התנאים למתן הקלות להקמת בנקים חדשים ובראשם הקלות משמעותיות בדרישות ההון. יחד עם זאת, בהתחשב בעובדה שתנאי נוסף לקבלת ההקלות הוא הקמת מאגר נתוני האשראי, שאמור לקום לפחות עוד שנתיים, נראה שלצוות ביטוח הפיקדונות יש טווח פעולה גמיש יחסית.

הצוות הנוכחי קם בעקבות ועדת שטרום להגברת התחרות במערכת הפיננסית, שהמליצה על החלת ביטוח פיקדונות בישראל, בעיקר בכדי לעודד את הציבור להפקיד את כספיו גם בגופים חדשים שיוקמו מבלי לחשוש מנפילתם.

נציין כי כיום אין באופן רשמי ביטוח פיקדונות, אך בפועל המדינה תמכה בלקוחות של בנקים שנפלו, כשם שאירע למשל בנפילת הבנק למסחר בעשור הקודם. יחד עם זאת, כעת הכוונה היא לייצר מנגנון רשמי וברור לסיוע ללקוחות שהבנק שלהם נקלע לפשיטת רגל.

ביטוח לכל הבנקים

הצוות שהוקם יצטרך לבחון סוגיות שונות בנושא החלת ביטוח פיקדונות בישראל, יחד עם זאת מדוח ועדת שטרום ניתן לראות כמה קווים כלליים שסביר כי יאומצו. ראשית, מסתמן כי ביטוח הפיקדונות יחול על כל הבנקים, ולא רק על גופים חדשים או קטנים. ואולם, הפרמטרים של הביטוח (כמו הפרמיה בגינו) יהיו שונים בין הבנקים וייקבעו, בין היתר, על בסיס רמת הסיכון של הבנק והסיכון הסיסטמטי שלו.

כלומר, מצד אחד קיימים בעיקרון גופים קטנים ובמיוחד חדשים נחשבים לבעלי סיכון גבוה יותר, כך שקיים סיכוי גבוה יותר כי ייקלעו לקשיים. מנגד, נפילה של גוף קטן לא מהווה סיכון משמעותי למשק לעומת אחד הבנקים הגדולים, שאמנם קיים סיכוי נמוך שייקלע לחדלות פירעון, אך תרחיש שכזה עלול להוות סיכון מהותי למשק כולו.

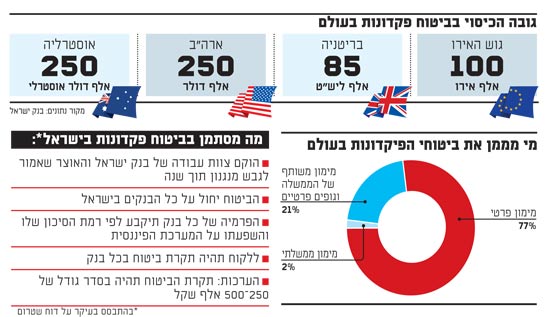

עוד נכתב בדוח שטרום כי תיקבע תקרה להיקף הפיקדון המבוטח של לקוח יחיד בכל בנק. ממחקר שביצע אשתקד בנק ישראל, עולה כי תקרת הביטוח עומדת על לפחות כמה עשרות אלפי אירו, ובארה"ב היא מגיעה לרבע מיליון דולר. בגוש האירו עומדת תקרת הביטוח על 100 אלף אירו.

לדברי גורמים בירושלים, אמנם עוד מוקדם לומר מה תהיה תקרת הביטוח בישראל, אך בשיחות לא רשמיות דובר על תקרה של עד חצי מיליון שקל, אם כי ישנם גורמים החושבים שמספיק שתקרת הביטוח תעמוד על 250 אלף שקל.

אמנם ישנה תקרת ביטוח ללקוח בבנקן, אך לפי דוח שטרום, מומלץ שלא תהיה מגבלה למספר הבנקים בהם יוכל הלקוח להפקיד פיקדון מבוטח. בצעד זה מעודד למעשה הרגולטור את הלקוחות לפזר את כספיהם בין הבנקים, ולהפקיד כספים גם בגופים חדשים.

למשל, נניח שנקבע שתקרת הביטוח היא 50 אלף שקל. אם לקוח יפקיד מיליון שקל בבנק אחד, הוא יקבל 50 אלף שקל בעת משבר. לעומת זאת, אם יפקיד בשני בנקים שונים חצי מיליון שקל, הוא יקבל 100 אלף שקל בעת משבר.

דוח ועדת שטרום נוגע רק במעט מהסוגיות הקשורות לביטוח פיקדונות. ישנן סוגיות משמעותיות נוספות, שבהן יצטרך לטפל הצוות החדש. הסוגיה הראשונה היא מי יישא בעלות הביטוח: האם הלקוח, הבנק או הממשלה. ככל הנראה יהיה זה שילוב של הגורמים השונים, אך קביעת המנגנון היא מהותית.

הריבית אפסית

חשוב לזכור שכיום הריבית בפיקדונות היא אפסית, כך שהיקף התשלום שניתן יהיה להטיל על הלקוחות יהיה מאוד מוגבל, לאור התשואה האפסית שהוא מקבל בפיקדונות. כמו כן, עולה השאלה מה יהיה לגבי כספים השוכבים בחשבונות העו"ש של הלקוחות, עליהם הוא כמעט תמיד לא מקבל ריבית- האם גם בגינם יצטרך לשלם ביטוח? נזכיר בהקשר זה כי כיום היקף הכספים בחשבונות העו"ש נמצא ברמות שיא של מעל ל-200 מיליארד שקל, כך שמדובר בסכום לא מבוטל.

אופציה נוספת כאמור היא הטלת תשלום על הבנק בגין הביטוח. אלא שגם זו עלולה להתגלות כבעייתית, שכן תרחיש סביר הוא שהבנקים פשוט יגלגלו את העלות על הלקוחות.

ככל הנראה המדינה תצטרך לקחת חלק בנושא מימון הביטוח בהיקף כזה או אחר. כאמור גם כיום יש למדינה התחייבות לסייע ללקוחות הבנקים במקרה של נפילה - אך מדובר בהתחייבות הצהרתית (שגם התממשה בפועל), ולא בהתחייבות חוקית, שעשויה להתממש גם בהקצאה תקציבית.

מבחינת האוצר שנלחם בימים אלה בגיבוש תקציב, שאמור לכלול גם קיצוצים, לא יהיה פשוט להקצות סכומים לא מבוטלים לסוגיה זו, מה עוד שהקצאת סכומים בין אם בפועל או בין כערבות או התחייבות עלולה גם לפגוע בדירוג האשראי של ישראל.

מצד שני, שר האוצר, משה כחלון, חרת על דגלו הגברת התחרות בבנקים והכנסת גופים חדשים, וביטוח פיקדונות הוא תנאי הכרחי להקלות רגולטוריות שאמורות לעודד הקמת גופים שכאלה. לכן, סביר להניח שהוא יקדם את הסוגיה, גם במחיר בו המדינה תצטרך להשתתף.

לפני כשנה ערך בנק ישראל מחקר בנושא ביטוח הפיקדונות בעולם. במחקר זה הציגו בבנק המרכזי את המנגנונים השונים בעולם בנושא. מתוצאות המחקר עלה שמספר המדינות שיש בהן ביטוח שכזה גדל בתוך עשור מ-84 מדינות בשנת 2003 ל-112 מדינות בסוף 2013, כאשר ב-96% ממדינות אירופה יש ביטוח פיקדונות.

המחקר גם עסק בסוגיית המימון, וממנו עלה כי ב-77% מהביטוחים המימון הוא פרטי, ב-2% ממשלתי, וב-21% הוא שילוב של גופים פרטיים וממשלתיים. עוד עלה מהנתונים כי ב-38% מהביטוחים, הם נהנים מתמיכה ממשלתית במקרה שהקרן אינה מספיקה, וכי לרוב משרדי האוצר מעמידים קווי אשראי או ערבויות לוב שהונפק.

פקדונות בעולם

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.